No More Government Subsidy for Conducting Business on the Golf Course!

(Meals and Entertainment Deduction Limitation)

많은 비지니스 거래들이 골프장이나 스포츠 경기의 VIP관람석에서 행해진다. 하지만, 2018년부터 이러한 비지니스 액티비티와 관련하여 발생되는 비용에 대한 세금 공제가 철회된다.

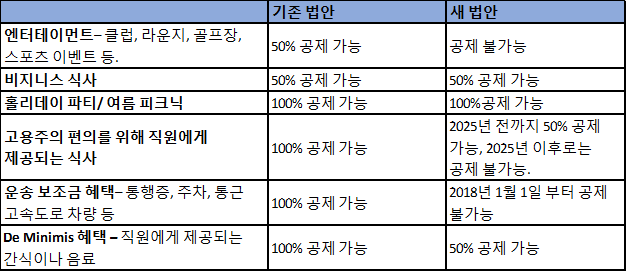

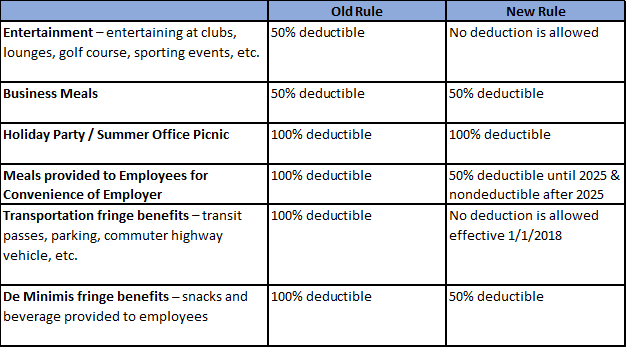

Tax Cuts and Jobs Act (the “Act”)가 발행되기 전까지는, 비지니스와 관련하여 발생되는 Meals and Entertainment비용의 50% 를 공제할 수 있었다. 또한, 고용주의 사업장에서 직원에게 고용주의 편의를 위해 제공되는 식사에는 100% 세금 공제가 적용되었다. 하지만, the “Act”에 의해 2018년 1월 1일 부터는 특정 Meals and Entertainment 비용에 적용 되는 공제액이 상당량 제한된다. 아래의 차트에 새 법안을 정리해 보았다.

Takeaway

The “Act” 은 납세자가 비지니스 Meals and Entertainment와 관련하여 발생하는 경비 및 특정 부가 급여를 공제하는 것을 제한한다. 납세자는 이러한 유형의 활동에 대한 세금 비용을 고려해야 한다. 또한, 세금 공제를 극대화하기 위해 업무용 식사, 오락, 레크리에이션 행사 및 부가 혜택을 기록하는 계정을 따로 생성하고 트랙하는 것을 권한다.