GILTI & BEAT에 대해서

미국 세제개편에 따라 다국적 기업에 영향을 줄 만한 두 가지 법안을 소개하려고 한다. 2017년 12월 31일 이후의 과세연도부터 해당하는 이 두 법안은, 복잡한만큼 간과되기 싶다. 첫번째는 Global Intangible Low Taxed Income (“GILTI”)로써 미국의 무형자산을 사용하여 벌어들인 소득을 미국과세소득으로 포함시키는 내용이다. 두번째는 Base Erosion and Anti-Abuse Tax (“BEAT”)로써, 해외 관계사에 지불되는 비용에 제한을 두어 미국의 세원잠식을 방지하기 위한 내용이다. 두 법안은, 모두 미국 내 세원잠식 및 해외 소득이전을 방지하기 위한 방책이라는 유사성을 갖고 있다.

앞서 말했다시피, 관련 법안들은 복잡한 내용이기 때문에, 세무적인 지식이 없는 자들도 관련 법안에 대한 대략적인 이해를 할 수 있도록 쉽게 풀어서 설명해보려 한다.

Global Intangible Low Taxed Income (“GILTI”)

GILTI는 해외자회사(Controlled Foreign Corporation)의 소유권을 갖고 있는 미국납세자들에게 적용된다. 주된 내용은 해외자회사가 벌어들이는 소득 중에 일반적인 소득을 초과하는 부분은 미국의 과세소득으로 포함시키라는 것이다. 간략히 말해서, 매년 미국납세자들은 해외자회사의 소득이 일반적인 소득을 초과하는지를 검토해보아야 하며, 검토 결과 일반적인 소득을 초과하는 부분은 GILTI로 분류되어 미국납세자의 과세소득에 포함이 된다. 일반적인 소득은 자회사가 소유하고 있는 감가상각자산의 10%로 정해진다. 즉, 감가상각자산의 10%가 넘는 소득은 미국납세자가 갖고 있는 무형자산을 이용해서 벌어들인 것으로 간주하여 GILTI로 분류되어 미국에 과세대상이 된다는 것이다. 2018년부터 2025년까지는 GILTI의 50%는 과세대상에서 공제되며, 2025년 이후에는 35%가 과세대상에서 공제 받을 수 있다.

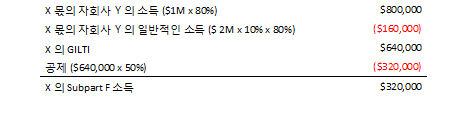

예시:

X는 Y라는 해외법인의 80% 지분을 소유하고 있다. 2018년에 Y는 $1,000,000의 수익이 발생했다. Y의 2018년 평균 감가상각자산은 $2,000,000이다. 이 경우, X는 $300,000의 GILTI가 발생하며, 이를 과세소득에 포함시켜야 한다.

만약에 해외 자회사가 유형자산을 많이 갖고 있지 않는 상태에서 소득을 내고 있는 상황이라면, 세제개편에 따른 GILTI법안에 해당하는지 세법전문가의 조언을 구하는것이 좋겠다.

Base Erosion and Anti-Abuse Tax (“BEAT”)

BEAT는 상대적으로 큰 비용을 해외관계사에 지불하는 미국 회사들에게 적용된다. 일반적으로 미국에서 비용으로 인정받는 해외관계사로 지불되는 비용들 및 해외 관계사로부터 구매한 자산의 감가상각 및 상각(depreciation and amortization)비용은 소득이전성 비용(base erosion payment)으로 간주된다. 이러한 소득이전성 비용은 BEAT세금을 계산하는데에 비용으로 인정되지 않는다.

미국법인들은 소득이전성 비용을 제외하여 과세소득을 다시 계산하여 이에 10%의 세율을 적용하여 BEAT세금을 계산해 보아야 한다. (2018년도는 5%의 세율을 적용한다). 이에 따라, 일반적 법인세와 BEAT세금 중 더 큰 세금을 납부하여아 한다.

BEAT세금은 미국의 매출규모가 과거 3개년간 평균 $500M 이상이며 소득이전성 비용이 전체 비용의 3%이상인 경우에 해당한다.

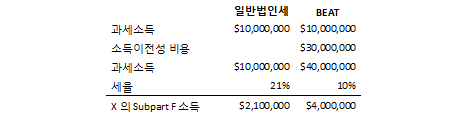

예시:

X는 미국기업이며 2019년도에 과세소득이 $10,000,000이며, 이를 계산하는데에는 $25,000,000의 해외에 있는 모회사로 지불된 로얄티 비용이 포함되었으며, X가 해외관계사로부터 구매한 기계자산에 따른 감가상각비는 $5,000,000이다. (이 예시에서 원천징수는 없다고 가정한다). 이 경우, X는 일반법인세 $2,100,000에 추가로 BEAT 세금이 $1,900,000 발생한다.

해외 모기업 등과의 특수관계자 거래규모가 상당할 경우 BEAT법안이 어떠한 영향을 주는지 세법전문가의 조언을 구하는 것이 좋겠다.

위의 내용은 일반인들이 법안을 이해하기 위한 내용으로 간략하게 설명해둔 내용이며, 실질적으로 세무보고를 할 때에는 전반적인 세법의 검토가 필요하니 세법전문가의 도움을 받으시기 바랍니다.